Dan Takahashi 高橋ダン

管理人も普段からお世話になっている「高橋ダン」さんのYouTubeチャンネルから、「MACDの使い方」という内容で、「初心者向け」かつ「永久保存版」にしたい動画を紹介します。

投資を始めたばかりの人、これから始める人にとっては必見の内容です。管理人も改めて勉強になる内容でしたので、ぜひご視聴してみてください。

(以下、管理人の復習用メモ書き)

※動画の内容のほんの一部しか伝えられません。正しく理解して学びを自分のものとするためにも、必ず元動画をチェックしてください。

①MACDって何?なんで使うの?

MACDとはチャート分析の手法の1つ。

なぜチャート分析が重要なのか?

投資の世界では、分析の方法が2つに分かれている。ファンダメンタルとテクニカル。

ファンダメンタルでは、情報を集めて、分析、要点を掴んで、未来を予測する。一方で、テクニカルは、チャートを分析して、要点を掴んで、未来を予測する。ただ、ウォール街でずっと働いてきたが、ファンダメンタルはとっても難しくなった。

インターネットが普及した現代では、特に上場している株、商品(株、FX、指数、コモディティ)についての情報は、瞬時にマーケットに周知され、価格に織り込まれてしまう。

50年前、60年前、ウォーレンバフェットが投資を始めた時は全く違う時代だった。インターネットなどなかった。しかし、今ではインターネットの普及によりファンダメンタル分析は格段に難しくなった。

ファンダメンタルは中小株や未上場会社の分析には使いやすいが、ほとんどの金融商品にはテクニカルの方が有効だと感じている。

チャートを見る

自分の培ったやり方の1つは、「チャートを見てトレンドに乗る」ということ。ボトムで買ってはいけない。タイミングを見てもいけない。トレンドの波に乗れば安全にお金を稼ぐことができる。MACDはそのようなチャート分析の手法の中で、強くおすすめする指標の1つ。

②チャート分析の手法、MACDとは

MACDとは?

MACDとは”Moving Average Convergence/Divergence osillator”の略。1970年代にGerald Appelという人物が開発した。

そして、この指数はモメンタムとトレンドフォローをするタイプのインディケータとして機能する。

上の表がMACDのチャート。簡単に言えば、黒い線がMACDであり、赤い線がSignalを表す。

使い方は至って簡単で、2つの線が突き抜ける(クロスする)時にトレンドが変わることを示唆している。

MACDの定義

MACDは以下の計算から求められる。

MACD =12日指数関数移動平均 – 26日指数関数移動平均

(MACD=12-day EMA – 26-day EMA)

これは、一体、何を表すのか?

移動平均は、ある時系列データにおいて、ある一定区間ごとの平均値を区間をずらしながら求めたもの。

指数関数移動平均は、この移動平均の一番最近のデータにウェイトを持たせたもの。

指数移動平均とは

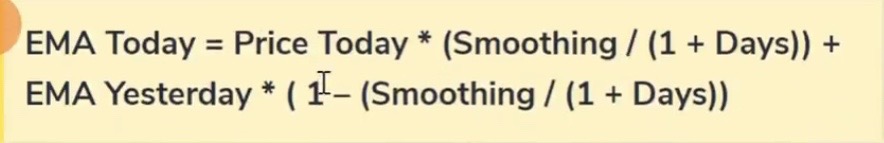

※「指数移動平均」を詳細に理解したい方は、元動画6:00~10:00を参照ください。

以下が指数移動平均の計算式。

“Price Today”は「今日の価格」、”Smoothing”は「どれだけ最近の価格にウェイトをつけるか(大体、0~1の間)」、”EMA Yesterday”は「昨日の指数関数移動平均」を表す。

指数移動平均のチャート

指数移動平均と単純移動平均を実際のチャートで見比べてみる(JETS-航空会社のETF)。

黄色の線が指数関数移動平均、青色の線が単純移動平均

指数移動平均は一番最近のデータにウェイト付けを行うため、単純移動平均よりも今日の値動き対して敏感に反応していることがわかる。

MACDの算出式

MACDではこの指数移動平均が使用されている。

下記がMACDの定義(高橋ダンさんは時々に応じて数字を変えています)。

世界で最も使われている設定は、MACD Line=12日EMA – 26日EMAで、これにより下図のMACD Line(黒色の線)が作られる。もう1つのSignal Line(赤色の線)はMACD Lineの9日EMAに設定されることが多い。

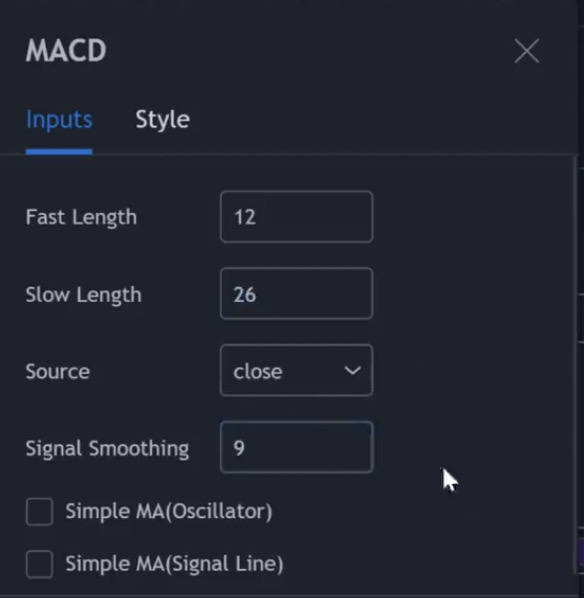

以下はTrading ViewにおけるMACDの設定画面。世界で最も使われている設定は12、26、9。

MACDの設定

このように、世界で最も使われている設定は「12、26、9」。ただ、これをそのまま使うと、実際のチャートに対して反応が遅すぎたり、早すぎたりすることがある。そのため、どの商品を見ているか、どの期間で見ているかによって、この設定をいじる必要がある。それがチャート分析の技術、アート。そこにルールはないため、自分で決めなくてはならない。

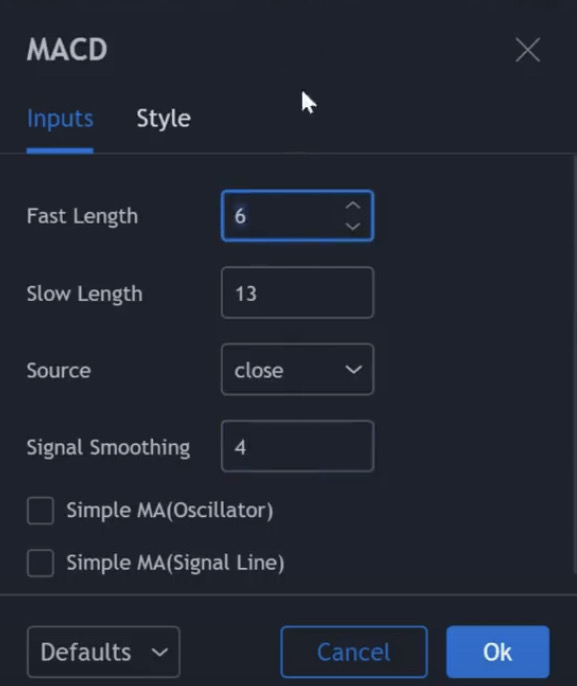

MACD設定の例

例えば、航空会社のETFであるJETSで考える。

この場合だと、MACDのクロスが表す「売りシグナル」が遅すぎる。売りシグナルが出たのはチャートがピークをつけてから、かなり経ってからになってしまっている。

できればもう少し早く波に乗りたい。なので、よく使うのは設定の数字を全て割る2する。

MACDの数字の比率を変えることは良くない。比率を変えすぎると、世界が使っているものと変わってしまう。世界が使っているものと変わりすぎるとトレンドが見えなくなる。アルゴリズムや機械もMACDを使っている。投資機関などと一緒に同じ波に乗ることが必要。

この割合を通常の50%や75%などにするのは、その時々による。過去のチャートを見て判断する。一番最近チャートが突き抜けた時を見て、この設定がトレンドを良く表すかを判断する。

例えば、さっきの例では、「6、13、4」が売りのタイミングをより早く表すようになった。特にチャートが上がるタイミング(買いシグナル)よく表している。

③これからどうMACDを使うか?

長期投資ではあまり使う必要はない。短期投資にこのMACD分析を使う。短期は長期よりもモメンタム的。長期的にモメンタムを掴むことは難しい。おすすめは短期で1週間、1ヶ月、3ヶ月の期間で使うのが望ましい。