記事概要

| Blog source | A Wealth of Common Sense |

| Article title | Why Are So Many Unprofitable Companies the Best Performing Stocks This Year? |

| Publish info | Posted October 13, 2020 by Ben Carlson |

| URL | https://awealthofcommonsense.com/2020/10/why-are-so-many-unprofitable-companies-the-best-performing-stocks-this-year/ |

要約

ここにジョエル・グリーンブラットのワイルドな統計があります。

「もしあなたが2019年に、10億ドル以上の時価総額で損失を出している会社を全て買ったとしたら、今年は今のところ65%の上昇になるでしょう。」

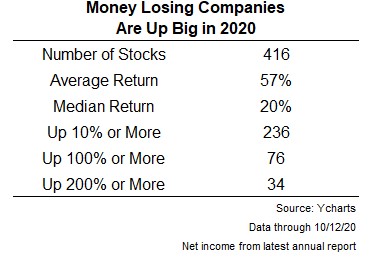

YChartsからのデータを使用して、私はRussell 3000 Indexの時価総額が少なくとも10億ドルで、最新の年次報告書からの純利益がマイナスの銘柄の2020年のリターンを見てみました。

これらの損切り銘柄のうち、ほぼ5社に1社が今年は100%以上の上昇率を記録しています。このリストには、Overstock.com (+1055%)、Tesla (+429%)、Peloton (+348%)、Moderna (+285%)のような企業を含む、いくつかの大きな利益を上げている企業があります。

特定のビジネスが損をしているにもかかわらず、2020年に特別な利益を得ることは完璧に理にかなっています。株式やビジネスの現在価値は、将来のキャッシュフローを割り引いて算出されます。つまり、投資家は現在のキャッシュフローではなく、現在の支出が将来のキャッシュフローにどのような影響を与えるかを心配しているのです。現在の結果だけに焦点を当てている投資家は、木の森を見落としています。

私は、グーグル、アマゾン、アマゾンの中にバブルがあるとは思いません。これらの企業は、私たちが生きてきた間に見てきた中で最高のビジネスの1つです。

多くのSaaS企業が事業に大きな損失を出しているにもかかわらず、株式市場で大きな利益を上げていることは驚くべきことではありません。これがこれらのビジネスの本質であり、古いファンダメンタルズの評価フレームワークを使用している人々は、これらの企業の多くについての船出を見落としている可能性が高いです。

著者

Ben Carlson

リソルツ・ウェルス・マネジメントの機関投資家向け資産運用担当ディレクター。様々な財団、基金、年金、病院、保険会社、富裕層の個人向けにポートフォリオ戦略を開発し、投資計画を作成しいる。2017年には、「Investment News 40 Under 40」のトップファイナンシャルアドバイザーリストに選出。

著書『A Wealth of Common Sense: Why Simplicity Trumps Complexity in Any Investment Plan』、『Organizational Alpha』